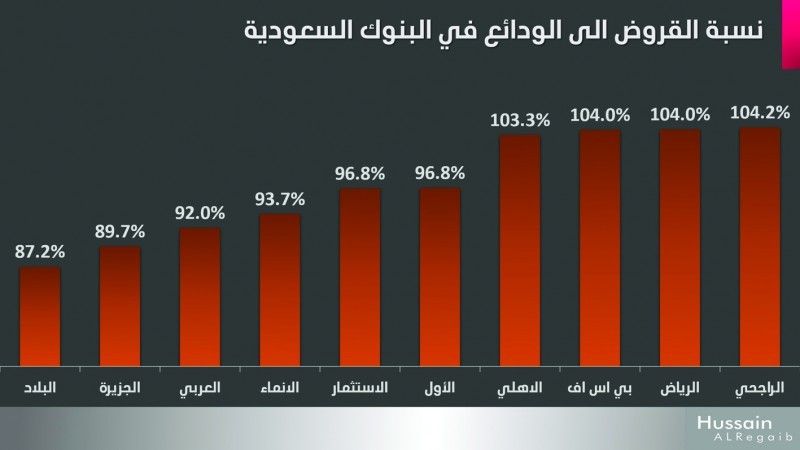

رفعت وكالة موديز (Moody’s) تصنيفها الائتماني للمملكة بالعملة المحلية والأجنبية عند "Aa3" مع نظرة مستقبلية "مستقرة"، وهذا التصنيف يعني جدارة ائتمانية عالية، يأتي ذلك نتيجة لتقدم المملكة المستمر في التنوع الاقتصادي، والنمو المتصاعد للقطاع غير النفطي، والذي سيقلل ارتباط تطورات سوق النفط باقتصادها وماليتها العامة، كما أشادت الوكالة بالتخطيط المالي الذي اتخذته حكومة المملكة في إطار الحيّز المالي، والتزامها بترتيب أولويات الإنفاق ورفع كفاءته، بالإضافة إلى الجهود المستمرة التي تبذلها الحكومة ومواصلتها لاسـتثمار المـوارد الماليـة المتاحـة لتنويـع القاعـدة الاقتصاديـة عـن طريـق الإنفـاق التحولي مما يدعم التنمية المستدامة للاقتصاد غير النفطي في المملكة، والحفاظ على مركز مالي قوي، وتوقعت موديز بأن ينمو الناتج المحلي الإجمالي غير النفطي للقطاع الخاص بالمملكة بنسبة تتراوح بين 4-5 % في السنوات القادمة، وهذا التصنيف المرتفع سوف يسهم في خفض التكلفة على إصدارات أدوات الدين سواء الحكومية أو الشركات والبنوك، وتقدر وكالة بلومبيرغ بأن البنوك السعودية قد تحتاج إلى إصدار ما لا يقل عن 10 إلى 15 مليار دولار سنوياً من الديون الجديدة حتى عام 2028 لدعم استثمارات المملكة، وبالنظر الى نتائج البنوك في الربع الثالث وبعيداً عن المعادلة التي يستخدمها البنك المركزي في احتساب نسبة القروض إلى الودائع والتي أظهرت أنها في حدود 79.66 في نهاية الربع الثالث، إلا أن الاحتساب المباشر يظهر لنا أن القروض إلى الودائع تجاوزت نسبتها 97 % ووصلت إلى 104 % في البنوك الكبيرة، ولذلك لجأت البنوك إلى إصدار أدوات دين خلال الشهرين الماضيين من أجل مقابلة الطلب المتزايد للقروض بعد خفض أسعار الفائدة، صحيح أن بعض إصدار أدوات الدين كان من أجل تعزيز رأس المال الإضافي من الشريحة الأولى لتعزيز ودعم قاعدة رأس مال البنك، إلا أن هذه الإصدارات تسمح للبنوك التوسع في الإقراض والبقاء ضمن السقف الذي حدده البنك المركزي بأن لا تتجاوز القروض إلى الودائع عن 90 % وأدوات الدين بكافة أشكالها تدخل ضمن الودائع حسب معادلة البنك المركزي السعودي، مصرف الراجحي حصل على قرض إسلامي مشترك مرتبط بالاستدامة بقيمة 1.92 مليار دولار تعادل 7.2 مليارات ريال سعودي، حسب ما نقلت (بلومبيرغ)، التسهيل المالي يمتد لثلاث سنوات وجذب نحو 20 جهة مقرضة خارجية، ومع أن المصرف لم يعلن عن هذا القرض إلا أن الاتفاقية التي وقعها المصرف مع الشركة الوطنية للإسكان تعني أن المصرف مول هذه الصفقة بالقرض المشترك، والتي يقدم بموجبها لعملاء NHC عرضاً حصرياً بهامش ربح 2.59 % للمدعومين من صندوق التنمية العقارية دون شرط تحويل الراتب، كما بلغت إصدارات البنوك السعودية من أدوات الدين في الشهرين الماضيين نحو 46 مليار ريال لستة بنوك ثلاثة بنوك إصداراتها بالدولار وثلاثة بنوك إصدارتها بالريال السعودي البنك الأهلي أصدر صكوكا بقيمة 10 مليارات ريال، والبنك الأول أصدر صكوكا بقيمة 20 مليار ريال، ولو أن جميع الإصدارات كانت مقومة بالدولار الأميركي لتمكنت من استقطاب مستثمرين دوليين والمحافظة على سيولة الريال السعودي، بتحليل نمو الودائع المصرفية خلال الفترة من شهر مارس 2022 والذي يصادف أول رفع لأسعار الفائدة الى شهر سبتمبر الماضي تظهر لنا الأرقام أن الودائع تحت الطلب نمت بنسبة 5 % أما الودائع الزمنية والإدخارية نمت في حدود 88 %، ولأجل ذلك نعتقد أن استمرار خفض أسعار الفائدة على الرغم من أنه إيجابي لخفض تكاليف الودائع لأجل إلا أن ذلك قد يتسبب في هجرة هذه الودائع من القطاع المصرفي إلى أصول استثمارية أكثر جدوى، أيضا متوقع زيادة الطلب على القروض البنكية خلال العام المقبل، بالإضافة إلى أن وزارة المالية تتوقع أن يبلغ العجز في ميزانية عام 2025 نحو 100 مليار ريال وبالتالي فإن إصدار أدوات الدين الحكومية سوف يكون جزء منها محليا وهذه الإصدارات في الغالب تكون ممولة من البنوك السعودية وهذا تحدٍ إضافي يواجه البنوك في قدرتها على توفير السيولة اللازمة لسد الفجوة بين القروض والودائع ما يعني أن جميع البنوك بلا استثناء سوف تضطر للجوء إلى أسواق الدين لتوفير السيولة، أو رسملة الأرباح المبقاة وتخفيض التوزيعات النقدية، وتحتفظ البنوك السعودية بنحو 90 مليار ريال أرباحا مبقاة في قوائمها المالية بنهاية الربع الثالث من العام الحالي.